最近の日本株式市場は、目立った上昇もなく方向感に欠ける展開が続いています。この先日本株はどうなっていくのか不安に思っている方も多いのではないでしょうか。

そこで今回は、今後の日本株がどう動いていくのか、今年初めに史上初の日経平均株価4万円越えの上昇が起こった背景をもとに、考察してみたいと思います。結論から言えば、2024年中は現在の38000円~41000円の水準で上下しながら、日経平均40000円付近で落ち着くと考えています。

興味があれば、ぜひ参考にしてみてください。

年初に日経平均株価4万円越えの上昇を見せた要因7選

まずは、今年初めに日経平均が史上初の4万円越えを果たした理由から考察していきます。2023年1月から2024年6月までの日経平均株価のチャートは以下のようになっています。

引用元:Trading View 日経平均株価チャート

上記チャートを見ると日経平均株価は2024年1月に40000円越えを果たすまでに2段階の上昇を果たしていることが分かります。その理由として、以下の7つの要素が合わさったためだと考えています。

- 世界一の投資家バフェット氏の日本買い姿勢

- 東証のPBR1倍割れ企業への是正勧告

- 記録的円安

- 中国の景気減速

- AI向け半導体への期待

- 日本株全体のPERの低さ

- 賃上げによる内需拡大

世界一の投資家バフェット氏の日本買い姿勢

1つ目の理由として、2023年4月に来日した米国の世界一の投資家ウォーレン・バフェット氏の日本買い姿勢が考えられます。バフェット氏は来日時に日本の5大商社を中心に日本株に投資していく姿勢を示しています。5大商社というのは、以下の日本の総合商社5社のことです。

- 伊藤忠商事

- 三菱商事

- 三井物産

- 住友商事

- 丸紅

これにより、世界一の投資家が日本株に対して強気な見方を示したインパクトが、海外の投資家の関心を集め、日本株への投資を呼び込んだため日経平均の上昇要因につながったと考えています。

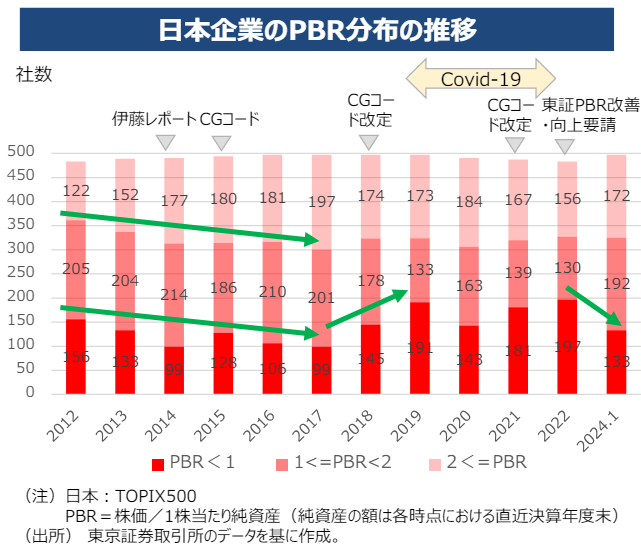

東証のPBR1倍割れ企業への是正勧告

日本株上昇の2つ目の理由として、東京証券取引所が2023年3月に発表したPBR(株価純資産倍率)が1倍を下回っている日本企業へ向けての経営改善要請が挙げられます。PBRが1倍以下の水準にあるということは、その企業が持っている資産すべてよりも株価の方が下回っているということであり、株主からの期待の低さを表しています。

そこで、東京証券取引所はこの状況を改善すべく、PBRが1倍を割っている企業を対象に株主還元強化など企業価値向上策を打ち出していくことを要請したのです。これにより、投資家から日本企業が株主還元に積極的に変化する期待が持ち上がり、日本株への投資が加速したと考えます。

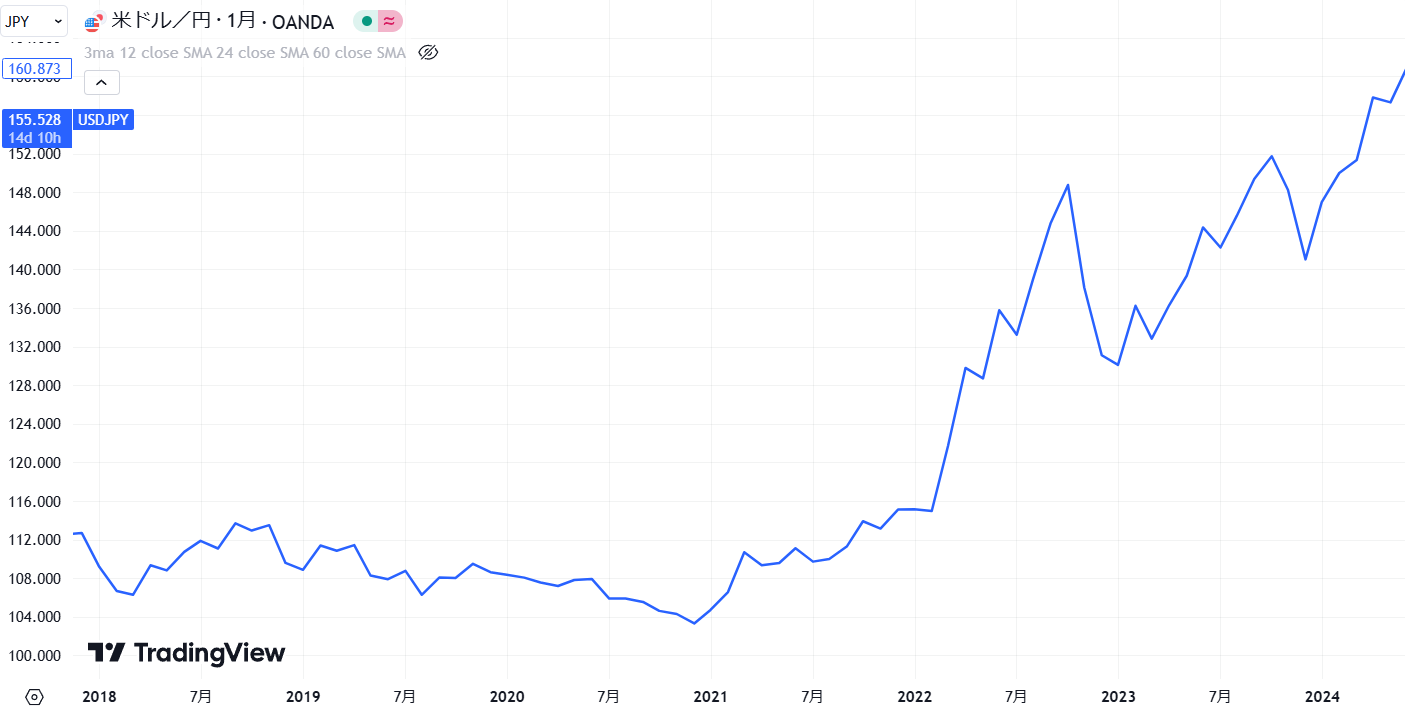

記録的円安

引用元:Trading View USD/JPYチャート

3つ目の日本株上昇要因として、記録的な円安が挙げられます。世界各国がインフレ対策として金利を上げる中、日本は唯一金利を挙げず低金利を維持し続けてきました。これにより、日本円の価値は下がり続け、1ドル160円レベルまで円安が進行しました。

一方で、海外投資家から見ればこの円安によって日本株はバーゲンセール状態に見えるため、海外からの日本株への投資資金が流入し、株価を押し上げる要因になったと考えます。

中国の景気減速

4つ目の日本株上昇要因として、中国の景気減速が挙げられます。アジア地域に投資している海外投資家からすれば、中国株は主力の投資対象でした。しかし、不動産不況をきっかけとした中国の景気低迷により、中国から投資資金が続々と引き上げられいます。その資金の移動先として日本株に白羽の矢が立ち、日本株の上昇につながったと考えます。

AI向け半導体に対する期待

5つ目の日本株上昇要因として、AI向け半導体に対する期待感が挙げられます。米国のNVIDIAを筆頭とする半導体チップメーカは、OpenAIのChat-GPTやMicrosoftのCopilot、GoogleのBardなどの生成AIの激しい競争の恩恵を受け、生成AI機能を実現するためのサーバー需要で売り上げを急速に伸ばしています。

その中で日本には世界トップシェアを誇る半導体材料メーカ・半導体製造装置メーカが数多く存在しており、これらの企業の株価上昇が日本株全体を押し上げる要因になったと考えます。日本の半導体関連企業に関しては、別の記事でもまとめているためもしよければ参考にしてください。

日本株のPERの低さ

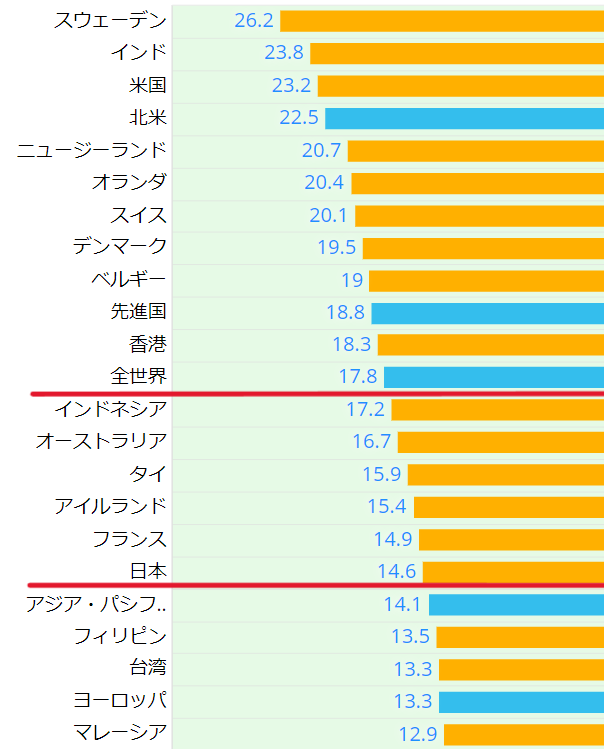

6つ目の日本株の上昇要因として、日本株全体のPERの低さが挙げられます。PERは株価収益率のことで、現在の株価が何年分の利益を織り込んでいるかを表す指標で高いほど割高感があります。

例として2023年8月時点での各国のPERを以下に示します。こう見ると、日本のPERは14.6倍と全世界のPERを下回っており割安感があることが分かります。これが日本株への投資資金流入につながり、上昇要因として働いたと考えます。

引用元:世界各国のPER・PBR・時価総額(2023年8月)

賃上げによる内需拡大

最後の要因として、日本企業の賃上げによる内需拡大が挙げられます。3つ目の要因として挙げた円安も絡み、2023年3月期の決算では日本大手企業は過去最高の利益を続々と更新しました。これによりその利益が企業で働く従業員の賃金に反映されることで、賃上げが国内の消費行動につながり、日本の経済活発化につながるのではないかといった期待が挙がり、日本株の上昇要因になったと考えています。

これからの日本株の動きは?

これからの日本株の動きとして、日経平均株価は、今年年末まで現在の水準付近を行ったり来たりしつつ、40000円付近を維持すると予想しています。その理由として、先ほど挙げた7つの要因が今年の間継続するかどうかから考えています。各要因について表にまとめたものを以下に示します。

| No. | 日本株上昇要因 | 上昇要因として継続するか? |

| 1 | バフェットの日本買い姿勢 | 2023年の来日後も日本の商社株の買い増しを発表しており継続を予想。 |

| 2 | 東証のPBR1倍割れ是正勧告 | PBR1倍割れ企業の割合は減少。しかしまだ3割程度あるため継続を予想 |

| 3 | 記録的円安 | 日本の利上げ観測+世界各国の利下げが始まり円安は緩やかに収まり継続しない予想 |

| 4 | 中国の景気減速 | 中国の景気減速は、今のところ復調の兆しはないため継続を予想 |

| 5 | AI向け半導体に対する期待 | シリコンサイクルの回復と旺盛なデータセンター需要で継続を予想 |

| 6 | 日本株のPERの低さ | 2024年初めまでの株価上昇でPERは17倍台になり割安感は薄れたため、継続しない予想 |

| 7 | 賃上げによる内需拡大 | 賃金上昇はあったものの実質賃金は相変わらずマイナスで期待外れとなったため、継続しない予想 |

バフェット氏の日本企業への投資姿勢については、現在もバフェット氏は日本の商社株を手放しておらずむしろ買い増しています。そのため、プラス要因として継続すると考えます。

PBR1倍割れ企業の改善については、以下のグラフに示す通りPBR1倍割れ企業は減ったものの、いまだ3割程度残っており、まだ改善しろは残されているといえるため、プラス材料として継続するでしょう。

引用元:経済産業省 参考資料② 2014年伊藤レポートの提言・推奨と進捗確認

記録的円安については、日本はこれから政策金利を徐々に上げていく段階にあります。一方で、世界各国ではインフレ対策が功を奏し、少しずつ利下げする方向にかじを切り始めており、今後は緩やかに円高方向に進むと思われるため、この要因は緩やかに減少していくでしょう。

中国景気の減速については、中国景気は下げ止まり回復の兆しは見られておらず、鉱工業生産指数も横ばい基調を維持し続けています。この要因については、引き続き日本株上昇要因として働き続けるでしょう。

AI半導体に対する期待感については、シリコンサイクルの回復と旺盛なデータセンター需要により、半導体需要の増加傾向は継続すると見ています。日本国内でも、北海道の苫小牧やシャープ堺工場跡地へのデータセンター建設といった動きがあり、この要因については、日本株の上昇圧力として働き続けると考えます。

日本株のPERの低さについては、2024年の年初までの上昇を受け日経平均株価のPERは約17倍の水準まで到達しています。ここまで来ると、日本株自体の割安感は薄れてきており、さらなる日本企業の利益成長が見えるまでは、上昇要因として働くことは考えにくいです。

賃上げによる内需拡大については、2024年4月の春闘の結果、幅広い企業で賃上げが実施されたものの、物価と賃金の関係を表す実質賃金は相変わらずマイナスのままであり、期待を裏切る結果となっています。そのためこの要因も日本株上昇要因として働くことはないでしょう。

まとめ

今回の記事では、今後の日本株全体がどう動いていくのか、年初の日経平均株価が4万円を超えた要因をもとに考察しました。結局のところ、日本株上昇要因7つのうち、約半分の4つが今年継続して日本株の上昇要因として働くため、日本株はしばらく現在の水準を行ったり来たりすると予想しています。

今年は、配当利回りの高い株を仕込むことで、株価上昇に期待するというよりは、配当金を得て着実に資産を増やしていった方が良いかもしれません。