投資を始めてから、テクニカル分析といった言葉を聞いたことはありませんか? これは、投資対象の株価の動きを予測し、投資タイミングを見極めるための分析手法のことです。

今回の記事では、株式投資歴4年の私が、テクニカル分析とは何なのか、またどう投資に役立つのか解説します。これらの分析手法を使いこなせるようになれば、皆さんの投資にきっと役立つはずです。ぜひ参考にしてください。

- テクニカル分析とは何かが理解できる

- テクニカル分析にどういった手法があるか分かる

- テクニカル分析がどう役立つかが分かる

テクニカル分析とは?

まずテクニカル分析とは何かについて説明します。テクニカル分析は「株価や為替の今後の値動きがどうなるか、さまざまな分析手法を使って予測すること」です。

株式投資であれば、投資を検討している企業の株価の値動きを見て、買うタイミング・売るタイミングを判断するのに使います。FXであれば、取引を行おうとしている通貨の為替レートの動きを見て、同様に売買タイミングを判断するのに使います。

今回の記事では、株式投資におけるテクニカル分析に絞って、分析手法の紹介とその活用の仕方について解説していきます。

株式投資におけるテクニカル分析

株式投資においてのテクニカル分析は、「株価のトレンドを把握する」・「相場の転換点を把握する」この2つの目的で使います。それぞれの目的で以下のような指標を主に使います。

次の項からは、各指標をどう使って株価のトレンド・売買タイミングを判断するのか解説します。

トレンド系指標

前項で示した「株価のトレンドを把握する」目的で使う指標をトレンド系指標と一般的に呼びます。この指標を使って、企業の株価のトレンドが上昇トレンドなのか、下降トレンドなのかを確認します。今回は以下の代表的な指標3つについて紹介します。

上記3つの指標についてそれぞれ説明していきます。

移動平均線

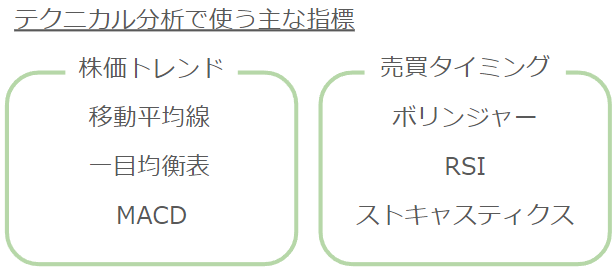

移動平均線は、毎日の株価の平均をつないで3本のラインであらわす指標です。株価を表示する期間に合わせて、平均値をとる期間が以下のように切り替わり、短期・中期・長期の移動平均線が描かれます。

- 日足:5日間・25日間・75日間の株価の平均値をつないだライン

- 週足:13週間・26週間・52週間の株価の平均値をつないだライン

- 月足:6か月間・12か月間・36か月間の株価の平均値をつないだライン

この3本のラインの傾きをみることで、その企業の株価が上昇トレンドに乗っているのか、下降トレンドに乗っているのか判断します。右肩上がりになっていれば上昇トレンド、右肩下がりになっていれば下降トレンドといったかたちです。同じトレンドを示す移動平均線が多いほど、強いトレンドが発生しているといえます。

私の場合は長期投資を行うスタンスなので、月足での移動平均線を確認し、各移動平均線の傾きを確認して、右肩上がりの上昇トレンドが出ている銘柄を買ってトレンドに乗るようにしています。

一目均衡表

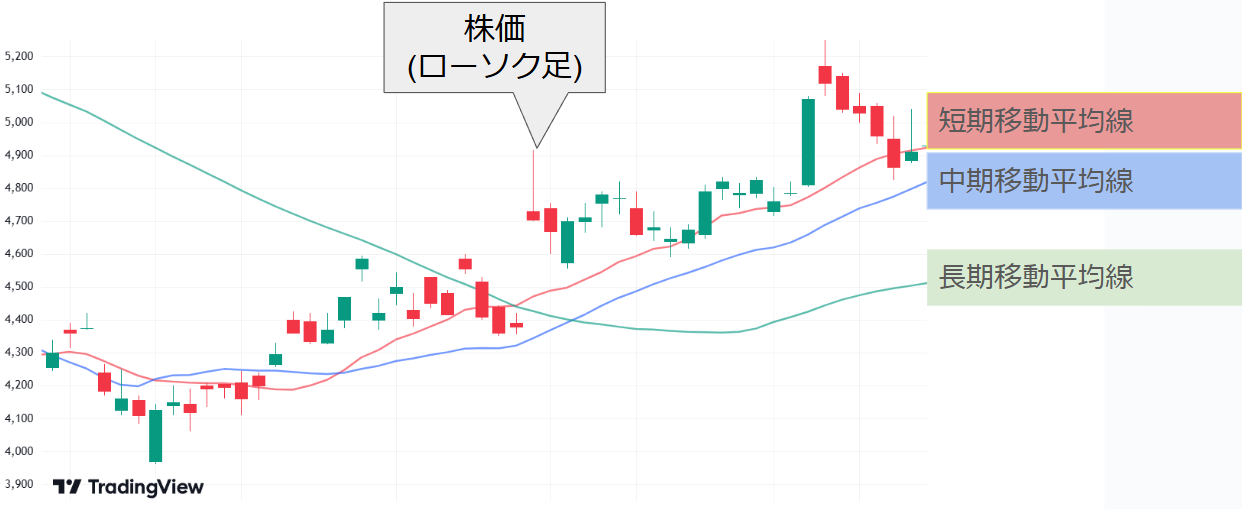

一目均衡表は、5本のラインで株価のトレンドと株価の抵抗ラインを知ることができる指標です。5本のラインはそれぞれ以下の内容を示しており、先行線1と先行線2の間の領域を「雲」と呼びます。

引用元:一目均衡表|マネックス証券

- 基準線:(過去26日間の株価の最高値+最安値)÷2をつなげた線

- 転換線:(過去9日間の最高値+最安値)÷2をつなげた線

- 先行線1:(基準線+転換線)÷2を26日分進めた線

- 先行線2:(過去52日間の最高値+最安値)÷2を26日分進めた線

- 遅行線:株価の終値を26日遅らせた線

この5本のラインと雲を見て一体何が分かるのかですが、例えば以下の傾向になることが分かります。これらの複数のサインを一目均衡表という一つの指標で見れることが魅力です。

- 黄色の遅行線が株価のローソク足を下回る ⇒ 下降トレンドに変わったサイン

- 黄色の遅行線が株価のローソク足を上回る ⇒ 上昇トレンドに変わったサイン

- 雲よりも株価ローソク足が上にいる ⇒ 雲の位置で株価の下落が支えられる

- 雲よりも株価ローソク足が下にいる ⇒ 雲の位置で株価の上昇が抑えられる

MACD

MACDは、移動平均線を発展させた指標で、2本のラインの動きとヒストグラムで株価のトレンドと売買のタイミングの両方を把握できます。2本のラインと赤と青のヒストグラムはそれぞれ以下の内容を示しています。

- 緑ライン(MACD):短期(12日間)指数平滑移動平均-長期(26日間)指数平滑移動平均

- 橙ライン(シグナル):緑ラインの値の9日間の移動平均線

- ヒストグラム:緑ラインの値-橙ラインの値

ここで出てくる指数平滑移動平均とは、下の式であらわされる指標であり、要は直近の株価の影響ほど大きく反映するように工夫された移動平均のことです。

(例:12日間指数平滑移動平均を計算する場合)

\(\dfrac{1日目終値+2日目終値+3日目終値+・・・+12日目終値×2}{12+1}\)

MACDの2本のラインとヒストグラムを見ることによって、以下のような傾向が分かります。

- 緑ライン(MACD)が橙ライン(シグナル)を上に抜いた ⇒ 買いタイミングのサイン

- 緑ライン(MACD)が橙ライン(シグナル)を下に抜いた ⇒ 売りタイミングのサイン

- ヒストグラムの値が大きい ⇒ 上昇または下降のトレンドの勢いが強い

- 緑ライン(MACD)と橙ライン(シグナル)がどちらも0以上にある ⇒ 上昇トレンド

- 緑ライン(MACD)と橙ライン(シグナル)がどちらも0以下にある ⇒ 下降トレンド

オシレーター系指標

相場の転換点を把握するのに特化した指標を「オシレーター系指標」と呼びます。今回は以下の代表的な指標3つについて紹介します。

上記3つの指標についてそれぞれ説明していきます。

ボリンジャーバンド

ボリンジャーバンドは、株価の移動平均線をもとに株価のばらつきの範囲を6本のラインであらわした指標です。各ラインは株価の標準偏差σをもとにひかれていて、標準偏差σは以下の式で計算します。

\(標準偏差σ = \sqrt{\dfrac{n×n日間の終値の2乗の合計-n日間の終値の合計の2乗}{n×(n-1)}}\)

引用元:ボリンジャーバンド|マネックス証券

上の式で計算した標準偏差をもとに、移動平均線に±1σ、±2σ、±3σの値を足したものが各ラインになります。各ラインの間に株価が収まる確率としては、以下のようになるといわれています。

- -1σ~+1σ:68.3%

- -2σ~+2σ:95.4%

- -3σ~+3σ:99.7%

では、この指標をどう使うかですが主に以下の2通りの使い方があります。

- トレンド転換のサインとして使う

- 買われすぎ・売られすぎののサインとして使う

順番に解説します。

トレンド転換のサインとして使う

ボリンジャーバンドの範囲に株価が収まる確率を記載しましたが、その間に株価が収まるのは株価がレンジ相場、つまり何のトレンドもない状態の場合に限ります。それを生かし、ボリンジャーバンドの±2σを基準として以下のように売買タイミングの判断材料にします。

- 株価が+2σを上に抜いた ⇒ 上昇トレンドへ転換したと判断して買う

- 株価が-2σを下に抜いた ⇒ 下降トレンドへ転換したと判断して売る

この使い方をする場合は、ボリンジャーバンドがなるべく狭まった状態になっているほど信頼度が高くなります。

買われすぎ・売られすぎのサインとして使う

株価が何のトレンドも持っていないレンジ相場と想定される時に使う手法です。ボリンジャーバンドの±3σの範囲内に99.7%の確率で入ることをもとに、以下のように売買タイミングの判断材料にします。

- 株価が+3σのラインに触れた ⇒ 買われすぎと判断して売る

- 株価が-3σのラインに触れた ⇒ 売られすぎと判断して買う

この方法を使う際は、今の株価がレンジ相場なのかどうかを見極めることが重要になります。

RSI

RSIは株価が買われすぎ・売られすぎの水準にいるかどうかを0~100の値をもとに確認して、売買タイミングを判断する指標です。RSIの計算は以下の式で行っています。

\(RSI = 100-\dfrac{100}{\dfrac{n日間の終値の上昇幅の平均}{n日間の終値の下落幅の平均}+1}\)

引用元:RSI|マネックス証券

このRSIの使い方についてですが、以下のようにRSIの数値を基準に売買タイミングの判断材料にします。ただし、株価がレンジ相場になっていることを確認して使うことに注意が必要です。

- RSIが80%を超えた ⇒ 買われすぎと判断し売る

- RSIが20%を下回った ⇒ 売られすぎと判断し買う

ストキャスティクス

ストキャスティクスは、RSIと似ていて株価が買われすぎ・売られすぎの水準にいるかどうかを2本のラインをもとに確認し、売買タイミングを判断する指標です。株価の動きにトレンドがないレンジ相場で使います。ストキャスティクスには%Kと%Dという2本のラインがあり、それぞれ以下の式で計算した値をもとに引かれています。

\(%K = \dfrac{直近終値ー過去n日間の最安値}{過去n日間の最高値ー過去n日間の最安値}×100\)

%D = %Kの3日間の単純移動平均

引用元:ストキャスティクス|マネックス証券

ストキャスティクスの使い方についてですが、%Kと%Dの2本のラインの値をもとに、以下のように売買タイミングの判断材料にします。

- %Dが20%に達した ⇒ 売られすぎと判断して買う

- %Dが80%に達した ⇒ 買われすぎと判断して売る

- %Kが%Dを上に抜いた ⇒ 上昇トレンドに転換したと判断して買う

- %Kが%Dを下に抜いた ⇒ 下降トレンドに転換したと判断して売る

まとめ:テクニカル分析で投資タイミングの判断を有利に!

今回は株式投資におけるテクニカル分析とは何か、またどう投資に役立てるのかをテーマに解説しました。内容をおさらいすると、テクニカル分析とは、「株価や為替の今後の動きを各指標をもとに予測する」分析手法のことです。株式投資におけるテクニカル分析では、主に以下2つの目的で使います、

- 株価のトレンドを把握する

- 相場の転換点を把握する

それぞれの目的に応じてテクニカル分析で使う代表的な指標を3つずつ紹介し、その指標の主な使い方について解説しました。

- 移動平均線 ← 特にオススメ!

- 一目均衡表

- MACD

- ボリンジャーバンド ← 特にオススメ!

- RSI

- ストキャスティクス

テクニカル分析を行う上での注意点として、テクニカル分析で得られた結果は確実ではないので、複数の指標を組み合わせて、より投資タイミングの判断の信頼度を上げることが必要だということは押さえておいてください。

今回の記事で紹介した内容を参考に、テクニカル分析手法を使いこなすことができれば、利益を取りやすい適切なタイミングで売買できるので、より有利に投資をすすめられるはずです。ぜひチャレンジしてみてください。

おまけ

テクニカル分析とは別に、ファンダメンタルズ分析という言葉を聞いたことがある方もいるかもしれません。今回紹介したテクニカル分析はファンダメンタルズ分析と以下のように使い分けます。

- ファンダメンタルズ分析 = 投資対象に投資する価値があるのか判断する

- テクニカル分析 = 実際に売買するタイミングを判断する

ファンダメンタルズ分析については、以下の別記事で解説しているため、興味があればぜひ参考にしてください。